ネットと金融リテラシー

ネット生保の現状と問題点

新屋真摘

ITが金融業の変革を促していることは知ってのとおりだ。ネット証券、ネット銀行は十分、一般的なものとなった。しかし、ネット生命保険はまだまだ大衆化したとはいえない。そこには保険に対するリテラシーの問題が潜む。女性のためのファイナンシャルプランナー・オフィス、エフピーウーマンの新屋真摘が分析する。

保険相談に訪れる人の実態

長引く不況の影響や将来への不安から、保険相談に訪れる女性は多い。彼女たちが弊社のドアをたたく理由は、主に「保険を見直して家計の節約に役立てたい」と「自分に合った保険に入りたい」の大きく2つに分かれる。

前者に関しては、現在加入中の保険について、多く保障を持ち過ぎているのではないかと思っている人が大半だ。これに対し後者は、保障が足りない、もしくは未加入のままで大丈夫か?といったことを心配している。

一見、正反対に見える悩みだが、どちらにも共通して、自分に必要な保険がわからない、さらには、保険そのものがよくわからないといった問題が根本にあるといえる。

保険業界の現状

保険の見直しについては、ここ10年あまり、家計のキャッシュフローを改善する方法として、すっかり定着した感がある。

保険料のような固定的な支出は、変更時には手間がかかるものの、いったん見直してしまうと、その効果が継続する。

食費や光熱費のように、日々努力し続けなくても、家計の見直しの特効薬となるのだ。保険の見直しがここまで定着したのは、こうした特徴と、もちろん不況の影響によるところが大きいのだが、もう一つ、保険業界の変化によることも忘れてはならない。

この春、第一生命が上場して話題になったが、保険業界は今、従来の伝統的な体質を徐々に変えようとしている。

そもそも、保険に関する事業は公共性の高いものであるため、法律の規制が大変厳しかった。保険会社には、大きく生命保険会社と損害保険会社があるのだが、1995年以前は、第3分野と呼ばれる医療・介護保険を除いては、生保・損保が同じ種類の保険を取り扱うことは認められていなかった。生命保険会社で取り扱いができる商品は、人の命にかかわる保険、すなわち生命保険。一方、損害保険会社で取り扱いができる商品は、モノの被害にかかわる保険、すなわち損害保険に限定されていたのだ。

それが、この年の改定で垣根が取り払われ、一気に自由化が進み、損害保険会社系列の生命保険会社が数多く誕生した。商品についても、通り一遍のかたちを満たさなければ認可されない時代は終わり、各社魅力ある商品を発売し始めた。価格競争も起こり、保険は値下がり傾向がみられる。

保険に入る方法についても例外ではなく、さまざまな加入ルートが登場した。

一昔前までは、生命保険といえば、職場に出入りしたり、自宅近くの地域を担当したりするセールスレディから勧誘を受けて加入する人がほとんどだった。

しかし最近は、自分で資料請求して加入する通販スタイルや、インターネット経由で加入する人も増えてきた。さらには、駅前の店舗やショッピングセンターにブースを構えて出店している乗り合い代理店の勢力も増している。乗り合い代理店では、自社の保険商品のみを扱う保険会社の直販とは異なり、複数の保険会社の商品を取り扱っている。

余談になるが、乗り合い代理店の存在は、家電量販店にたとえることができるだろう。ビッグカメラやヤマダ電機が、ソニーやパナソニックなど国内メーカーの商品から、サムソンなどの海外メーカーの商品まで各種取り扱っているように、乗り合い代理店も国内生保、外資系生保の商品を幅広く販売している。複数の商品を比較して買えるのが、乗り合い代理店のメリットなのだ。

保険業界は今、新商品、価格、販売ルート、いずれをとっても、消費者が選びやすい環境が整いつつあるといえる。この変化が保険見直しの増加にもつながっているのだ。

ネット生保の登場

規制緩和の大きな流れのなかで登場し、存在感が増しているのがネット生保である。

ネット生保とは、文字どおり、インターネット専業の生命保険会社のことだ。保険の申し込みから契約まで、オンラインと郵送で完結する。

金融業界においては、ネット証券やネット銀行のサービスがすでに先行して定着しているが、これに続くかたちで消費者に根づくかどうか、今後の動向が注目されている。

ネット生保の商品は、ネット銀行やネット証券同様、店舗をもたずに、人件費や経費を大きく抑えた経営によって、保険料が安く設定されている。24時間申し込みができることは

言うまでもないが、やはりこれが最大のメリットだろう。

株の取引をしたことのある人ならよく知っていると思うが、一般に、ネット証券の売買委託手数料は、大手証券会社の店頭取引のそれに比べて格段に安い。

店頭取引では、5000円以上かかる手数料が、数百円で納まるケースも珍しくない。同じ図式が、保険会社にも当てはまるのだ。株の場合は、こうした手数料が外づけなので、消費者にとって自分がいくら手数料を負担しているのかわかりやすい。

しかし、保険に関しては、手数料が保険料のなかに含まれているため、各社がどの程度付加保険料を徴収しているか、一般にはわからないといった難点がある。

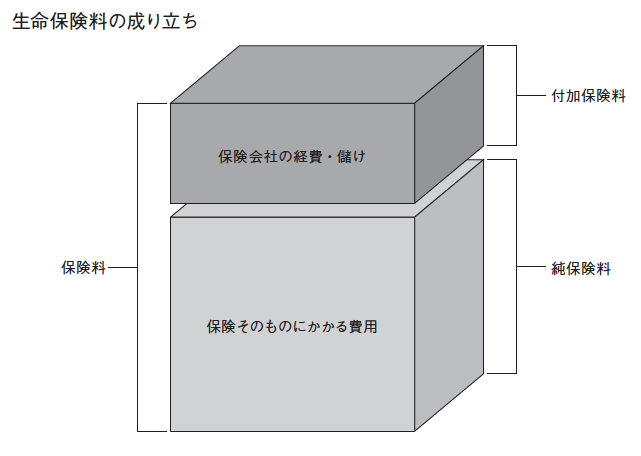

保険料について理解を深めてもらうために、保険価格の成り立ちについて、以下に説明しておこう。

世の中のほとんどのものは、商品そのもののコストに、会社の経費や儲けを上乗せして価格が決まるが、これは保険といっても、例外ではない。

保険の場合、商品そのものにかかるコストを純保険料、会社の経費や儲けの部分を付加保険料というが、この純保険料の部分では、各社ほとんど差はつかない。というのも、純保険料は将来の保険金を支払うための費用であり、人間の死亡や病気になる確率によって決まる。A社で計算しても、B社で計算してもほぼ同じになるのだ。したがって、各社の保険料の差は、多くの場合、上乗せした付加保険料で決まる。つまり、経費を安く抑えられれば、その分保険料は安く設定できるのだ。

ネット生保の問題点

保険料の安さがクローズアップされるネット生保だが、デメリットがないわけではない。以下に、代表的な問題点を挙げてみた。

■ 自分で選ばなければならない

当たり前のことだが、ネット生保での契約は、申込者が主体的に選択しなければならない。これがネックになって、ネット生保を活用できないという人は多い。

冒頭の相談者の話に戻るのだが、「保険そのものがよくわからない」「自分に合った商品がわからない」という人にとって、誰にも相談せずに自分で決めなければならない保険選びは、簡単なことではないのである。

弊社の相談者の例からもわかるのだが、現在の20代、30代には保険未加入者も多い。この年代の女性は、ネット通販などを利用し慣れている人も多く、本来ならば、ネットで保険に加入することも比較的抵抗がないはずだ。

しかし、買い物の対象が保険となると、積極的にネットを選択する人は少ない。彼女たちは、自ら保険が不要と判断して、保険に加入してこなかったわけではない。ほとんどの場合、たまたま、保険を考えるきっかけがなかっただけなのだ。というのも、個人情報保護の観点から、セールスレディが職場に出入りできない会社が多くなり、保険の勧誘を受ける機会がほとんどなかったのだ。そろそろ保険についても考えたほうがよいかもと思ったものの、「信頼できる人に相談しながら決めたい」「自分では内容を調べるのは面倒」という心理が働き、ネットで加入するハードルはぐっと高くなるようだ。それだけ保険は複雑だということなのかもしれない。

■ 商品の種類が少ない

上記の話から続くのだが、保険は複雑だからこそ、ネット生保で取り扱える商品には、限界がある。ひとくちに保険といっても、どんな状態になったら保険金や給付金が支払われるかによってその種類はさまざまだ。

がん保険、三大疾病保障保険、特定疾病保障保険、収入保障定期保険など、保険商品は多岐にわたる。しかもほとんどの場合、売れ筋の保険には、保険会社オリジナルのペットネームと呼ばれる愛称のようなものがついており、ここからその保険の内容がどんなものかを判断するのは、業界の人でも不可能に近い。

このような状況のなかで、保険についての知識がほとんどない消費者が、ネット上から自分に合った商品を選ぶのは、困難極まりない。

そこで、こうした問題を少しでも解決すべく、ネット生保の商品ラインナップは、既存の保険会社のそれと比べて、シンプルである必要がある。実際に、ネット生保での取り扱い商品は、もしもの入院などに備える医療保険と、もしもの死亡に備える死亡保険を中心とした、商品の数を絞った構成になっている。

また、保険は、加入する人のライフステージや家族構成によって、どんな保障がいくら必要になるかが大きく異なる。たとえば、養う人のいないシングルの女性には大型の死亡保障は不要だ。さらに、収入の状況、加入する健康保険の種類などによって、いくらの保障が適正かについても、一人ひとり違う。

こうした違いを理解し、消費者が自ら納得できる選択をするためには、ホームページなどのコンテンツを充実させるとともに、ナビゲーションする工夫が必要になる。事実、ネット生保のホームページは、非常に見やすく、情報が整理されたレイアウトになっている。

しかし、そうはいっても、消費者がWebサイトだけで保険を理解するには限界があり、場合によっては、リアルに質問できる場として、コールセンターなどを拡大する工夫が必要になるかもしれない。

■ 保険会社の知名度が低い

ネット生保は、誕生して日が浅く、その知名度はまだまだ低い。「はじめて聞く保険会社の名前ですが、大丈夫ですか?」│これは相談者から多い質問だ。直近では、リーマンショックの影響で、大和生命が破綻したように、過去を振り返ってみると、保険会社の破綻は珍しいことではない。消費者が、加入を検討する際に保険会社の財務体質について気になるのは当然のことだろう。

保険会社の健全性を測る指標には、ソルベンシーマージン比率というものがあり、一般にはこれを参考にするのがよいといわれている。しかし、過去には、この数字が安全圏といわれていた保険会社が破綻した例もある。何より、一般の人になじみのない数字であり、ここまで調べる人は稀だろう。

結局のところ、よく名前を聞く会社という安心感が判断基準にされることが圧倒的に多い。つまり、消費者に安心して選んでもらうためには、保険会社自体の知名度を上げていかなければならないのだ。それは、保険会社のほうでも心得ており、ネット生保のCMをテレビや雑誌などでよく見かけるようになったのは、このためだろう。

しかし、知名度アップを狙うばかりに、広告宣伝費がかさんでしまっては、ネット生保のセールスポイントであるローコストのメリットが活かせない。保険会社にとっても頭の痛い話なのではないだろうか。

■ 健康上問題がある人は加入しにくい

保険に加入する際には、通常、告知といって健康状態を申告する必要がある。告知内容を審査され、晴れて加入が承諾されるのだ。

保険料は、健康な人が将来、保険金や給付金を受け取る確率をもとに計算されている。持病がある人や薬を服用中の人など健康状態に問題がある人が加入すると、この前提が成立しなくなるかもしれない。契約時にリスクの高い人を選別するため、告知が義務づけられているのだ。ここまでは、ネット生保も一般の保険会社も大差はない。

告知では、一般に3カ月以内の通院の有無や、2年以内に受けた定期検診の結果などを聞かれる。何もなければよいのだが、何か告知するような事柄があった場合は、一般の保険会社なら再検査の結果表を提出するなど追加書類のやり取りをしながら審査をすすめる。

ネット生保の場合、詳細情報の確認などはオンラインや郵送だけでは難しい場合があり、審査方法を簡略化せざるを得ないといった事情がある。

こうしたことから、健康上気になることがある人は、ネット生保で契約しにくいこともある。

ネット生保が定着するには

最後になったが、ネット生保が浸透していくには、こうした課題を一つずつ解決していくことが求められるだろう。

また、ネット生保の商品だから、「同様の商品と比較して最安値である」とは一概に言い切れない。反対に「告知事項があるから加入できない」や「商品数が少なすぎて、必要な保障が揃わない」とも限らない。

要するに、保険選びをするときに、ネット生保の特徴を摑んだうえで、候補の一つに加えてみようという発想を持つことが、上手にネット生保を活用するコツとなるだろう。